面对外部监管不断加强,平台的流量红利消失、主营业务增长趋缓的困境,互联网大厂们正加速换挡,云计算成为关键的增量业务。

腾讯发布的2022年Q2财报显示,营收同比下滑3%,为史上首次下滑;净利润186亿元,同比下降56%。在分业务营收中,“金融科技及企业服务”业务营收占比为31.5%,To B业务是唯一处于增长态势的业务板块,已经成为腾讯继增值服务之后的第二大营收支柱。不过,这份财报也显示,包含腾讯云的企业服务收入同比略有下滑,腾讯给出的理由是正在积极缩减亏损的业务。

除了腾讯,在阿里巴巴和百度的最新一季财报中,云计算业务同样不容忽视。根据阿里2023财年Q1财报,阿里云成为阿里第二大营收来源,其市场份额在中国云计算市场上已不容忽视。百度2022年Q1财报中,智能云业务的增速为45%,高于行业平均水平。此外,京东、字节跳动、快手在过去的一个月时间里,均在云计算领域动作不断。

云计算服务是数字社会的基础设施,在疫情持续了将近三年的背景下,市场需求持续爆发。无数玩家前赴后继地涌入这个赛道,目前聚集了运营商、独立云厂商、外资云厂商等诸多类型的玩家。

原本以C端业务见长的互联网大厂们,进入云计算市场抢夺To B市场,有其生态、资源等优势,激烈竞争下,很快进入新赛段,纷纷抢夺政企大客户。

即便目前赚不了大钱,但互联网大厂们都很清楚,云计算是面向未来的赛道,这已经成为一场“不得不卷”的竞争。

大厂鏖战云计算,从争规模到求盈利

云计算成为大厂眼中的香饽饽,并不是新鲜事。阿里最先伸出了触手,早在2009年,也就是双11诞生的那一年,已经开始默默布局云计算。随后两三年里,腾讯、百度也开始入场云计算。

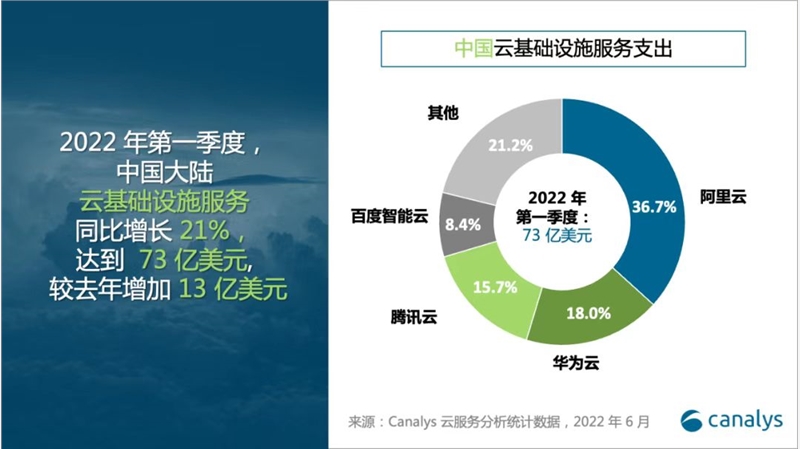

时至今日,中国云计算市场“四朵云”的格局已经显现。Canalys2022年Q1中国云服务市场报告显示,在市场份额方面,阿里云为首(36.7%),是第二名的两倍。华为云(18%)、腾讯云(15.7%)分别位列第二、第三,两家咬得很紧、市场份额接近,百度智能云(8.4%)位列第四。

Canalys2022年一季度云计算服务市场分析统计数据

从营收层面来看,阿里云在2022财年(2021.4-2022.3)营收突破千亿,达到1001.8亿元;2021年,华为云的营收为201亿元、百度智能云则为151亿元。腾讯云自2019年之后不再单独公布数据,2019年时的营收为170亿元。

除了这头部“四朵云”之外,美团也曾大举布局过云计算业务,不过,受成本开支、份额过小等因素影响,在2020年宣布停止商用。

近期,更多互联网大厂盯上了这个万亿市场,在过去的一个多月里,京东以及字节跳动、快手都在云计算服务领域动作频频。据IDC预测,中国云计算市场规模预计于2025年达到1万亿人民币。

其中,京东云从十年前就开始“觉醒”,只是始终未能发展壮大。这一次,京东要以供应链能力为突破口,来补齐云业务版图,于7月13日推出了相关解决方案与技术产品。京东云事业群总裁高礼强强调,“企业之间的竞争也将是各自供应链韧性的竞争。”

字节跳动和快手都是典型的后来者。字节跳动的火山引擎去年才进入云计算市场,在推出IaaS云基础产品后,今年7月再次加码,推出了覆盖金融、汽车、消费等六大行业的解决方案。快手则是在今年8月正式宣布进军To B领域做云服务,发布视频云品牌StreamLake。

后来者们是从自身的业务和长处出发,对外提供To B服务,还在拼落地、拼增速、拼规模的第一阶段。

不过,头部“四朵云”中,除了华为云,阿里、腾讯和百度,都已经将目标放到了盈利上。

只有2017年姗姗来迟进入市场的华为云,现阶段还在拼规模的前期阶段。今年6月,华为云CEO张平安在回应华为云盈利的问题时表示:“(华为云)业务仍然需要大量投入,盈利不是我们当前阶段关注的事情,也没有太大盈利压力。”

而阿里、腾讯、百度都已经在云计算领域有了十年的投入,现在已经走入“收获期”。

云计算行业观察人士刘彦对深燃提到,阿里云从去年开始,已经能够自负盈亏。而财报也显示,2022财年,阿里云首次实现了年度盈利。

腾讯已经连续两个季度在财报中指出,企业服务板块在主动缩减亏损项目。面对主营业务增长放缓,腾讯创始人马化腾此前也指出要“乘机换挡”。而百度智能云今年则是将沈抖,这位李彦宏眼中“能打仗的高管”,调任百度智能云事业群组负责人。百度智能云相关人士此前曾对媒体表示,2022年目标是实现盈利。

无论是后来者们的突围战,还是头部选手的盈利战,都为原本就竞争激烈的云计算市场再添一把火。

战斗升级,抢夺政企大客户

云计算业务之于互联网大厂而言,战略地位不断上升,是因为各行各业都在拥抱数字化浪潮,加深数字化转型。

在刘彦看来,一方面,已经持续了三年的疫情,让企业明白了数字化转型的重要性,企业端对云计算服务的需求持续上升。需求端的“觉醒”,加速了大厂云计算业务的开拓。另一方面,政策的引导也正促使企业们积极上云、用云。“十四五”规划纲要指出,要推进产业数字化转型,实施“上云用数赋智”行动,推动数据赋能全产业链协同转型。

不过,头部选手的盈利战中,要面临的一个巨大挑战是,云计算业务增速放缓。过去的云计算更多是落在泛互联网场景上,伴随着消费互联网流量红利见顶,这些场景的需求也在减弱,以往靠着互联网行业快速发展的大厂云计算业务,也面临着增量减少的困境。

艾媒咨询CEO张毅指出,互联网大厂起初做云计算,是为了满足自身业务的计算需要,之后才开始对外商用。比如,阿里起初是为了满足淘宝的业务需求,腾讯是为了满足当时QQ相关的业务需求。京东云、火山引擎以及快手提供云服务,都是在自身业务的基础上,再以自己的长处,到市场上开疆扩土。、也正是出于不同的业务基因,互联网大厂做云计算,最开始都有各自擅长的领域。据刘彦观察,阿里云的优势在零售电商、制造等赛道,腾讯云则在游戏、金融、音视频领域市占率较高,据悉,到2021年,腾讯云已经服务国内超过90%的音视频公司、超过80%的头部游戏公司以及绝大多数电商平台;百度则是将云服务与其擅长的AI能力相结合,通过其开物工业互联网平台不断提高在制造业、供水和能源领域的采用率。

但在当下,互联网相关领域的市场需求增速放缓,加上盈利导向,互联网大厂在云端的竞争,正在走向新的阶段。

在刘彦的感知中,尤其在各家擅长的领域,尽管市场激烈,但还是有一些“各自安好”的意味,可从去年开始,互联网大厂在云计算市场的战斗进一步升级,尤其阿里云和腾讯云,将政企大客户作为了重点攻克方向,大厂之间的业务竞争更加直接,也更加残酷。

政企大客户成为赛点,原因有很多。一方面是在疫情及国家大政策的影响下,政企大客户的需求到了爆发的阶段,是云计算市场新的增长点。随着国家层面对数字经济发展的推动,政企大客户上云用云,已经成为大趋势。

另一方面,拿下政企大客户,意味着业务金额高、续订率高。“政企大客户的客户付费能力强,且复购意愿大。往往是一次突破成功,就能换来长期合作,投入的成本最终可以换回收入。”刘彦说道。

今年上半年,阿里云、腾讯云的人事变动和组织架构变革,都在朝着这个方向努力。

3月,阿里云请来了华为前EBG中国区总裁蔡英华,担任阿里云智能全球销售总裁。这位新高管上任后,尤其关注阿里云的商业化进程。他在7月的2022阿里云合作伙伴大会上表示,阿里云赚1块钱的同时,伙伴可以赚到2块、3块。

同在7月,腾讯云与智慧产业事业群(CSIG)宣布成立政企业务线,腾讯公司副总裁李强出任政企业务线总裁,全面负责行业团队管理和区域业务拓展,据了解,此前李强在政企数字化销售方面有十几年的经验。外界的解读是,腾讯将在To B、To G政企市场上开启猛攻

云计算下半场,

大厂“摸着石头过河”

大厂以云计算业务寻找新的增长点,显而易见,只是,做To B、To G,对它们来说,并非一件易事。

云计算赛道无疑是个竞争激烈的赛道。

从Canalys的报告来看,单是头部“四朵云”,就拿到了八成市场份额,这也就意味着,只留给云计算领域的其余大中小厂商们,京东、联想、网易以及字节、快手等后来者,仅20%左右的市场份额,竞争激烈程度可想而知。

刘彦认为,能否拿下政企大客户的订单,更考验企业的服务能力,“可能需要强大的售后,来进行维护”。他以腾讯、阿里两家大厂分析,这两家已经有了多年行业经验,在全国各地搭建起了服务团队,拥有服务大客户的经验和能力,在发力政企大客户上,相较中小厂商而言,有很强的优势。

相比中小厂商,互联网大厂面临的竞争和挑战丝毫不减。

阿里、腾讯在争抢的政企大客户领域,同样存在着很多强劲对手。云计算市场的玩家中,除了互联网大厂之外,还有华为云,以及天翼云、联通云、移动云这些长期深扎政务市场的玩家,它们在云计算市场的营收,在过去一年里不断攀升。而且,今年以来“国资云”也正跑步进入云计算市场,他们在获取政企大客户时有更强的优势。

激烈的市场竞争之外,产品和服务的迭代方面难度也很大。云计算厂商们长期需要大量的研发和人员投入,这一现状并未改变。“不同于To C市场的赢家通吃,在To B市场上,规模并不等于盈利”,刘彦指出,“互联网大厂在To B云计算领域,还在堆人头的阶段”。

当目标转向盈利,运营走向精细化后,互联网大厂的云计算业务将会发展到哪一步?刘彦也很难给出答案。

不过,目前互联网已经整体进入守势。从游戏领域的版号限制,到在线教育、金融等领域的广告受限,以前以广告为营收增长核心驱动力之一的互联网大厂,正面临着增长瓶颈。以腾讯为例,其Q2财报显示,其包括游戏在内的增值服务业务收入同比下滑1%左右,而网络广告业务同比下滑了18%。

唯一可以确定的是,对于追逐盈利的互联网大厂而言,当下转向“纵深”发展已经势在必行。在云计算领域,各家瞄准政企大客户的同时,在下沉市场和海外市场的竞争只会更加激烈。

下一篇:抖音一碗粉丝,带来1000万粉丝